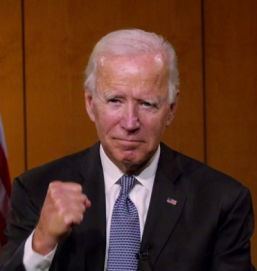

На посту главы государства Джо Байден намерен «вдохнуть новую жизнь» в экономику США. Простимулировать данный сектор президент решил за счет финансирования в долг. Однако инвесторам следует подготовиться к возможному обвалу доллара на этой почве (ист.: Die Welt).

Почти все аналитики в сфере экономики прогнозируют обесценивание национальной американской валюты, вызванное экономико-политическими намерениями Байдена. А бывший глава Morgan Stanley Asia Стивен Роуч и вовсе пророчит крах доллара (ист.: Bloomberg). С ним соглашается представитель консалтинговой компании Lazard Asset Management Вернер Кремер: «Кризис Америки, подъем США и слабость доллара США в последние месяцы на сенсационном уровне. Из-за этого в худшем случае может начаться настоящий валютный кризис». В любом случае потеря долларом былой мощи ощутимо скажется на инвесторах и экономике Европы.

«План спасения Америки» нового главы государства подразумевает повышение единовременных выплат гражданам США до 2000 долларов, увеличение пособия по безработице на 400 долларов, отведение сотен миллиардов долларов на содержание штатов, коммун и школьных учреждений, на вклад в инфраструктуру, исследования и чистую энергию. Суммарный объем пакета равен 1,9 триллиона долларов, то есть примерно 9 % производительности экономики страны. На фоне вышесказанного совершенно логичным результатом будет экономическое развитие Соединенных Штатов, сопутствующееся, однако, и увеличением долга.

Известно, что в 2020 г. дефицит госбюджета Америки составлял 15 % от ВВП. В текущем году ожидалось снижение этого показателя до уровня ниже 10 %, но с новой политикой Джо Байдена этого не произойдет.

Краткосрочно большие расходы США могут привести к укреплению доллара. Казначейство США будет размещать облигации на огромные суммы, чтобы профинансировать пакет поддержки на два триллиона. Прошлой весной и летом огромные размещения балансировались ФРС, который тогда скупал активы наиболее решительно. Теперь покупки идут более равномерно, и до сих пор от ЦБ США мы не услышали сигналов о расширении покупок. Так что пылесос казначейства США рискует выкачать огромные суммы с финансовых рынков в ближайшее время, поддерживая доллар и нагнетая давление на финансовых рынках.

Если же смотреть на более длительную перспективу, то нельзя не волноваться за доллар. Из ситуации с аномально высокой долговой нагрузки естественным выходом выглядит «сдувание долга» через инфляцию и финансовые репрессии. Номинальный долг США будет сокращаться относительно ВВП при ускорении инфляции. Особенно активно этот процесс может идти, если это будет давать американской экономике конкурентное преимущество, такое, как получали экспортёры России от девальвации рубля в 2014-2015 годах. Финансовые репрессии – это более крайняя мера, предполагающая, что держатели облигаций США в той или иной степени будут ограничены продать их на открытом рынке. Подобные ситуации часто сопровождаются существенным ослаблением валюты, даже если это ведущая мировая резервная валюта. Хотя резервные валюты падают не так резко, как валюты развивающихся стран, все же для доллара снижение на 40-50% за 7-10 лет может оказаться весьма болезненным и подорвать позиции доллара как меру стоимости, позволив евро вернуть утраченное 10 лет назад доверие, а юаню – принципиально продвинуться в качестве средства расчётов.

Ключевые факторы, которые вероятно определят динамику доллара на рынке форекс в 2021 г.

Увеличение программы экономических стимулов в США по инициативе новой администрации Байдена уже заложено игроками в котировки американской валюты. Индекс доллара с марта-апреля 2020 года находится в медвежьем тренде потеряв 13.3%, и анонсирование новых мер помощи, позволяющих увеличить госдолг США, окажут краткосрочное давление на доллар. Американская экономика демонстрирует уверенные сигналы к восстановлению и обслуживание правительством США текущих долговых обязательств на нулевых ставках не вызывает опасение у инвестров. На этом фоне, падение индекса доллар в 1-м полугодии 2021 вероятно будет ограничено в пределах 2-4%.

Новая налогово-бюджетная политика США. Администрация Байдена может начать исполнять предвыборные обещания по увеличению налогов на сырьевой и технологический сектор, как только экономика США покажет устойчивые признаки восстановления после локдауна. На этом фоне ФРС вероятно начнет сворачивать стимулирующие меры, а загнанные до "небес" на вертолетных деньгах фондовые рынки испытают коррекционный спад. Традиционно в этот период доллар США будет пользоваться повышенным спросом у инвесторов. Это может стать фактором слома нисходящего тренда доллара и позволит котировкам восстановиться к уровням июля 2020г. (рост на 4%-5% от текущих уровней)

Политика Минфина США во главе с Джанет Йеллен: отказ от “искусственного” занижения курса американской валюты с целью получения конкурентных преимуществ американскими экспортерами. Таким образом, в условиях свободного рынка ставки пессимистично настроенных на “крах доллара” инвесторов могут не оправдаться. Выход экономики США к целевому уровню инфляции в 2% позволит ФРС перейти к плану постепенного изъятия долларовой ликвидности, как это было ранее при Йеллен в должности главы FED.

Вывод: с пессимистичными в отношении доллара прогнозами экономистов мы не согласны, а вкладчикам рекомендуем диверсифицировать валютные портфели для избежания непредвиденных факторов, влияющих на волатильность финансовых рынков.

Конечно, долг США создает существенные опасения, ведь огромный дефицит может подорвать доверие кредиторов и стать катализатором массовой распродажи казначейских облигаций. Логично, что это, в свою очередь, отразится на курсе доллара как основной резервной валюты мира. ФРС США придется поднять процентные ставки на фоне роста инфляции и оттока капитала. Долг в несколько триллионов сократит пространство для маневра при столкновении с будущими кризисами, не говоря уже об увеличении бремени, которое он возлагает на будущие поколения американцев, поскольку любые усилия по снижению долга, приведут к огромному увеличению налогов. Однако сравнивать США и проводить параллель со странами, которые прошли через кризис связанный с ростом долговой нагрузки не совсем корректно. Соединенные Штаты контролируют свою собственную валюту, что означает, что они могут выплатить свой долг. Также важно понимать особые привилегии, которыми пользуются США благодаря своему экономическому статусу – не только потому, что остальной мир хочет владеть активами, выраженными в долларах, но и то, что спрос на эти активы растет по мере того, как мир растут риски мировой экономики. Причина, по которой большинству стран приходится следить за показателями своего дефицита и долга, заключается в том, что в случае шока спрос на их долги может резко упасть, а на долги США повышается спрос при малейших рисках. Те, кто предупреждает о финансово-бюджетной катастрофе США, связанной с долгами, рассматривают дефицит и долг изолированно. Тем же, кто беспокоится о долгах США, стоит рассматривать проблему дефицита в отношении экономике и способности данной страны обслуживать его. Дефицит в триллион долларов – это пугающая цифра, но не такая страшная, если вы понимаете, что это – всего лишь около 4,6% от экономики США стоимостью $21,5 трлн.